Es war 1989 als der japanische Leitindex Nikkei-225 sein Allzeithoch von etwa 38.000 Punkten erreichte und danach auf knapp 7000 Punkte im Jahr 2002 herunterpurzelte. Aktuell steht der Index bei 21.688 Punkten (10.04.2019). Ein Grund wieder einzusteigen? Ja, meint Boerse-am-Sonntag.de und führt an, dass sich der japanische Markt heute anderen Sektor-Risiken ausgesetzt sehen würde, als damals - als der Index abstürzte. Branchen wie Industrie, Konsumgüter und Telekommunikationsdienste hätten an Bedeutung gewonnen. Dennoch lassen auch heute noch viele Investoren das Land links liegen. „dasinvestment.com“ meint, dies läge eventuell daran, dass Japan keinen großen Einfluss auf die Weltwirtschaft hat, obwohl Japan einen Anteil von 8,19 Prozent am MSCI World Index hat (Stand 29.03.2019). Anleger würden zudem viel öfter auf den riesigen Nachbarn China schauen, der wie weitere Großteile Asiens vom Schwellenländer-Trend profitiert. Die Kurse schwanken dort stärker, es ist mehr Profit drin, so die Denke.

Dabei habe der japanische Markt einen viel geringeren Korrelationsquotienten. Der Markt liegt nicht so nah an den USA oder Europa, wie die Schwellenländer. Im Portfolio könnten japanische Aktien das Risiko einer Krise senken. Mitbestimmend sei auch die japanische Währung Yen, die sich in jüngerer Vergangenheit als relativ stabil erwiesen habe. Was ebenfalls für Japan spricht ist seine Zentralbank – die Bank of Japan. Sie befindet sich derzeit im Stillstand. Der Leitzins steht bei minus 0,1 Prozent. Daran soll sich auch bald nichts ändern – die Zukunft wirkt vorhersehbarer, als in den Fed-gesteuerten USA oder im EZB-gelenkten Europa.

Aktien aus Japan seien derzeit günstig. Das Kurs-Buchwert-Verhältnis (KBV) befände sich auf einem Sechsjahrestief und lege bei etwa 1,1, rechnet Joël Le Saux, Fondsmanager des Oyster Japan Opportunities von Syz Asset Management, bei „dasinvestment.com“ vor. Die Dividendenrendite lege bei etwa 2,5 Prozent. Das mache den japanischen Markt sehr attraktiv. Anleger könnten jährliche Gewinne von mehr als sieben Prozent erwarten, so Le Saux.

Interesse deutscher Firmen

Deutsche Firmen zeigen laut dem Deutschen Industrie- und Handelskammertag (DIHK) immer mehr Interesse an Japan. Grund: die vor zwei Monaten gestartete Freihandelszone mit der Europäischen Union. Es gebe zwar noch keine genauen Daten, dennoch registriere die dortige Auslandhandelskammer immer mehr Anfragen deutscher Firmen, die sich im Land engagieren wollen. Die zollfreie Zone umfasst 634 Millionen Menschen und ist somit die größte auf der Welt. Laut DIHK bieten sich vor allem Marktchancen auf Güter, auf die Japan bisher Zölle erhoben hat, wie etwa Lebensmittel und Bekleidung.

Was geht in Japan?

In Japan boomt derweil die Bauindustrie, meint Sinologe Martin Kölling auf „heise.de“. Häuser werden immer innovativer gefertigt, gegen Erdbeben ausgerüstet, energieeffizient gebaut und weisen eine höhere Lebensdauer auf. Obwohl der Markt durch den Bevölkerungsschwund schrumpft, stoßen immer mehr Firmen in die Branche. Es gibt Bausparten der Techfirma Panasonic, des Autoherstellers Toyota oder Hersteller von Baumaterialien, wie der frühere Filmhersteller Fujifilm. Japans Bauphilosophie stehe vor einem Sprung in eine neue Epoche, weg von Einweghäusern hin zu beständigen Bauten, meint Kölling.

Auch im Auto-Sektor tut sich etwas. Der japanische E-Auto-Spezialist Nidec hat kürzlich einen Motoren-Prototyp entwickelt der ganze 135 PS auf die Reifen bringt und dabei lächerliche 32 Kilogramm wiegt. Durch den Elektromotor ließen sich die Reifen in den Kurvenfahrt besser differenzieren, was für ein besseres Fahrgefühl sorgen würde. Die Führungsetage des 45-jährigen Konzerns zeigt sich zuversichtlich. „Wir werden die Nummer Eins in der Welt sein“, so Gründer Shigenobu Nagamori zum Handelsblatt. Seine Zuversicht nimmt er aus dem hohen Entwicklungstempo, das Autohersteller selbst dann nicht mithalten könnten, wenn sie ab sofort selbst so schnell entwickeln würden – der Vorsprung sei zu groß.

Volkswirtschaftlich etwas weniger bedeutend, dennoch interessant: Die metallverarbeitenden Mittelständler Zollern aus Sigmaringen und die österreichische MiBa hatten wegen eines gemeinsamen Projekts für Maschinenelemente, die in Schiffsmotoren eingesetzt würden, bei Wirtschaftsminister Peter Altmaier (CDU) nach Erlaubnis zu einer Zusammenschließung gebeten. Zuvor hatte das Kartellamt verneint. Zu groß war der Druck der Konkurrenz aus Japan, die am Markt mit hoher Aggressivität vorangehen. Eine Entscheidung vom Minister steht noch aus.

Anders als die beiden Mittelständler Zollern und MiBa, die gegen die Flut aus Japan ankommen wollen, flüchtet sich Siemens-Chef Joe Kaeser in die Fusion mit dem japanischen Konkurrenten. Die Kraftwerksparte gibt nichts mehr her, jede Turbine macht in der Herstellung Verluste. Darum hat man die Verhandlungen über ein Kraftwerk-Join-Venture mit dem Rivalen Mitsubishi Heavy Industries aufgenommen. Siemens wolle das Geschäft mit großen Gas- und Dampfturbinen mit den Japanern zusammenlegen und dabei in die Minderheit gehen, berichtet das manager magazin unter Berufung auf Unternehmenskreise. Kaeser strebe laut Insidern an, schon zum nächsten Investorentag am 8. Mai einen Deal ankündigen zu können.

Japan-Fonds

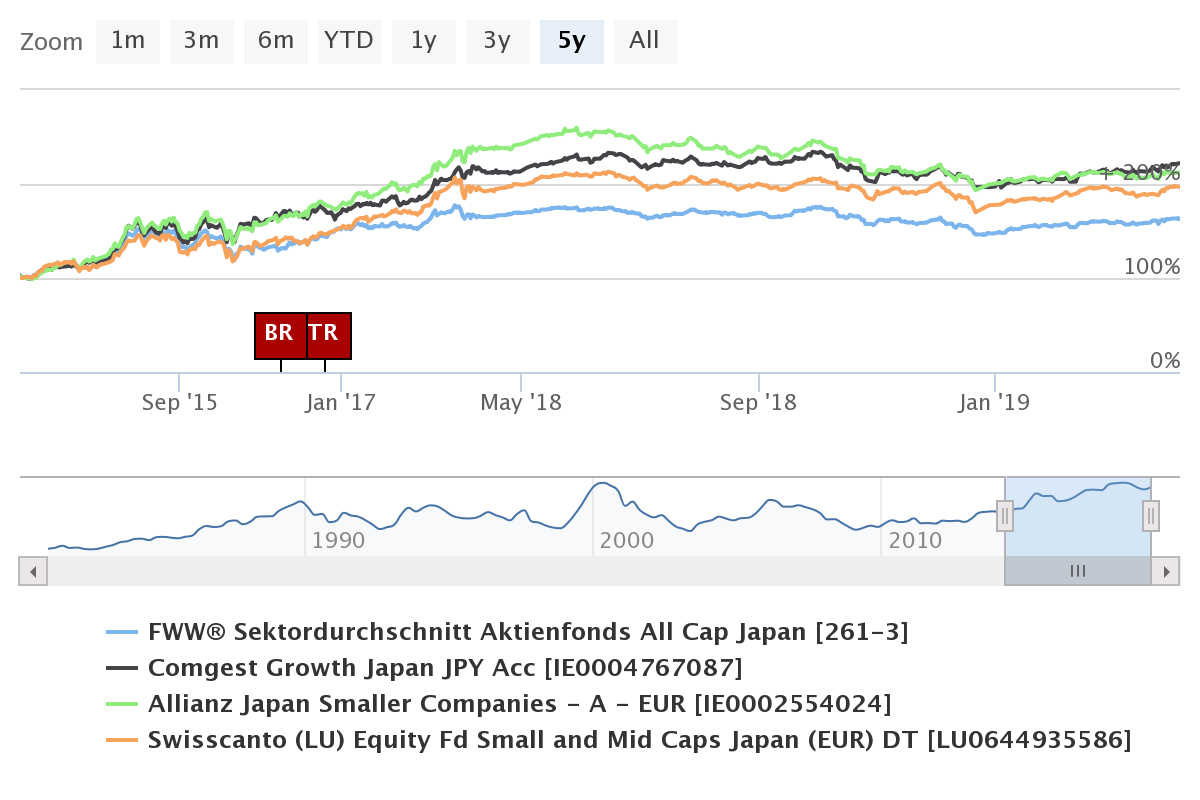

In japanischen Aktien stecken durchaus Möglichkeiten. Wer sich von der Vergangenheit nicht abschrecken lassen will, kann auf folgende Fonds einen Blick werfen: Der Allianz Japan Smaller Companies – A – EUR (ISIN: IE0002554024) investiert in Small- und Mid-Caps. Aufgelegt im Jahr 2000, hält der sparplanfähige Fonds ein Volumen 75,21 Millionen Euro. Investiert wird vor allem in die Industrie.

Der Comgest Growth Japan JPY Acc (ISIN: IE0004767087) hält ebenfalls Aktien aus der Sparte Industrie. Der Fonds trägt ein Volumen von 1.22615 Milliarden Yen (9,82 Millionen Euro). Aufgelegt wurde er 2000 und ist sparplanfähig.

Zu gut fast der Hälfte investiert der Swisscanto (LU) Equity Fd Small and Mid Caps Japan (EUR) DT (ISIN: LU0644935586) sein Vermögen ebenfalls in den Industrie-Sektor. Das Gesamtvolumen beträgt 113,57 Millionen Euro. Aufgelegt wurde der Fonds am 20.07.2011.

;) Foto: © / f11photo / fotolia

Foto: © / f11photo / fotolia