Bei zahlreichen Anlegern löst dies Stress aus. Aktien und Aktienfonds werden in solchen Phasen gerne verkauft, um auf bessere Zeiten zu warten. „So verständlich diese Reaktion auch ist, sie ist mit Blick auf die Rendite der Anlage die schlechteste Entscheidung, die ein Anleger treffen kann“, warnt Carsten Roemheld, Kapitalmarktstratege bei Fidelity International. „Die vergleichsweise hohe Rendite einer Aktienanlage ist auf relativ wenige Tage mit hohen Kurssteigerungen zurückzuführen. Da niemand vorhersagen kann, wann diese Tage sind, ist es im Allgemeinen sinnvoller, durch Marktzyklen hindurch voll investiert zu sein. Denn wer nur wenige gute Börsentage verpasst, muss dafür in der Regel langfristig deutlich geringere Renditen in Kauf nehmen. Zeit ist bei der Aktienanlage wichtiger als der Zeitpunkt", erklärt Roemheld.

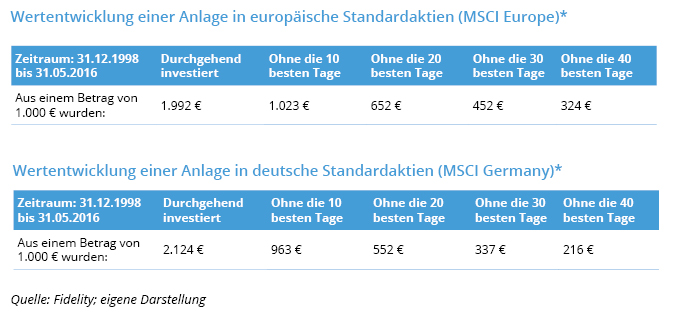

Eine langfristige Betrachtung der Aktienkurse in Europa verdeutlicht, wie wichtig Geduld bei Aktieninvestments ist: Nach Berechnungen von Fidelity hätte ein Anleger, der mit der Einführung des Euro am 31. Dezember 1998 1.000 Euro in den MSCI Europe angelegt hätte, bis zum 31. Mai 2016 1.992 Euro erzielt – und sein Kapital somit fast verdoppelt. Hätte dieser Anleger allerdings die zehn besten Börsentage in diesem Zeitraum verpasst, wäre ein Betrag von lediglich 1.023 Euro entstanden. Ohne die 40 besten Tage wären sogar nur noch 324 Euro von der Anlagesumme übrig.

Dasselbe gilt für den deutschen Aktienmarkt: Aus einer Anlage von 1.000 Euro in deutsche Standardwerte – gemessen am MSCI Germany – wurden von Ende 1998 bis Ende Mai 2016 2.124 Euro. Wäre der Anleger vorab ausgestiegen und hätte dadurch die zehn besten Tage dieses Zeitraums verpasst, wären Ende Mai 2016 nur noch 963 Euro übrig gewesen. Hätte der Anleger eine längere Pause gemacht und sogar die 40 besten Tage verpasst, wären nur noch 216 Euro übrig.

„Schwankungen sind ein natürlicher Bestandteil der Aktienmärkte und der Preis, den Investoren für die langfristige Outperformance von Aktien gegenüber anderen Anlageklassen bezahlen. Anleger sollten deshalb auch in volatilen Börsenphasen einen kühlen Kopf bewahren und nicht überstürzt handeln. Den ,richtigen‘ Ein- oder Ausstiegszeitpunkt vorherzusehen und dementsprechend zu kaufen oder zu verkaufen, gelingt ohnehin nicht. Viel wichtiger ist es, langfristig investiert zu sein. Denn verpasst ein Anleger den Anstieg der Kurse, reduziert sich die Rendite seiner Anlage erheblich", unterstreicht Roemheld die Ergebnisse der Berechnung.

Was für Einzelinvestments gilt, sollten auch Fondsanleger beachten: Bei Aktienfonds wird ebenfalls ein mittel- bis langfristiger Anlagehorizont empfohlen, um Schwankungen über den Zeitverlauf auszugleichen zu können und sich nicht durch einen frühzeitigen Ausstieg um die im Berechnungsbeispiel aufgezeigten Gewinnchancen zu bringen.

Welche Aktienfonds bei den FondsDISCOUNT.de-Kunden in den vergangenen drei Monaten besonders gefragt waren, sehen Sie in unserer aktuellen Depotauswertung.

;) Foto: © / BillionPhotos.com / Fotolia

Die Zeitdauer ist bei der Aktienanlage wichtiger als der richtige Zeitpunkt

Foto: © / BillionPhotos.com / Fotolia

Die Zeitdauer ist bei der Aktienanlage wichtiger als der richtige Zeitpunkt