Das Orakel hat gesprochen

Warren Buffett nennen seine Anhänger das „Orakel von Omaha“. In der Stadt im US-Bundesstaat Nebraska liegt der Hauptsitz von Buffetts Unternehmen Berkshire Hathaway. Wer früh in den Konzern investiert hat, ist heute reich: Eine Investition in Höhe von 1.000 US-Dollar 1967 wäre heute auf etwa 30 Millionen US-Dollar angewachsen, berichtet weekend.at. Buffetts Ansatz ist das Value-Investing, das er von seinem Mentor Benjamin Graham gelernt hat. Er sucht gezielt Unternehmen mit einem soliden Geschäftsmodell und guter Unternehmensführung aus, die an den Börsen unterbewertet sind, und investiert langfristig in sie. Omaha wird im Laufe der Jahre zur Pilgerstätte von Buffetts treuen Anhängern, die ihn für sein Investment-Genie und seine Bodenständigkeit feiern. Buffett, der sich seit Jahren in der Top-Ten der reichsten Menschen der Welt befindet, lebt noch immer in seinem 1955 gekauften Haus. Selbst mit 91 Jahren wird er am 30.04.2022 bei der Hauptversammlung von seinen Shareholdern als Vorstand von Berkshire Hathaway bestätigt. Ein einfacher Siegeszug ist es nicht, denn die institutionellen Aktionäre verlangen grundlegende Veränderungen: mehr Transparenz bei ESG-Kriterien, einen unabhängigen Vorsitz im Verwaltungsrat und eine „Anpassung an eine sich verändernde Investmentwelt“ lauten ihre Forderungen, so weekend.at. In den letzten Jahren hat der Value-Ansatz aufgrund des Niedrigzinsumfelds gelitten. Jetzt erlebt er mit der Krise einen Aufschwung und die Augen richten sich einmal mehr nach Omaha.

Der Nasdaq ist die größte Technologiebörse der USA. Am 7. Mai 2022 lautet die Schlagzeile auf ihrer Homepage: „Warren Buffett sagt: Das ist das beste Investment, das Sie tätigen können“. Weiter im Text heißt es, dass in unsicheren Zeiten der Blick auf Investmentexperten helfe. Buffetts erster Rat, den er auf der Jahreshauptversammlung von Berkshire Hathaway gibt, lautet: Investiere in dich selbst. Diesen Rat hat er in den letzten Jahren mehrmals gegeben. Expertise und Fähigkeiten könnten weder Inflation noch andere Wirtschaftskrisen zerstören, so Buffett. Buffetts eigene Investitionen überraschten indes seine Anhänger. Berkshire Hathaway hat trotz Krise in die Ölfirma Occidental Oil investiert und hält aktuell 15,2 Prozent des Unternehmens (Stand 9. Mai 2022). Darüber hinaus hat Berkshire in den Ölproduzenten Chevron und in Apple investiert. Seinen immensen Einfluss beweist das Orakel von Omaha zudem mit der Aussage über Kryptowährungen: „Wenn Sie mir alle Bitcoins der Welt für 25 Dollar anböten, würde ich sie nicht nehmen“, erklärte Buffett und unterstrich damit seine negative Haltung. Bitcoin produziere nichts; Buffett würde es vorziehen, Land oder Immobilien zu kaufen. Nach dieser Aussage sank der Preis für Bitcoin und andere Kryptowährungen, die ohnehin mit Schwierigkeiten zu kämpfen hatten.

Soros polarisiert

George Soros wird durch seinen Coup, bei dem er gegen das britische Pfund Sterling spekuliert, weltweit zur Legende. In seinem bewegten Leben entgeht der in Ungarn geborene Jude dem Holocaust und emigriert nach England. Beeinflusst von seinem Vater, einem Esperanto-Schriftsteller, lernt Soros Esperanto und gehört damit zu den wenigen der 0,5 bis zwei Millionen Sprecher dieser Plansprache. Er schließt die London School of Economics and Political Science mit dem Master of Arts ab und tritt seine erste Stelle bei der Singer & Friedlander Handelsbank in London an. 1956 siedelt er nach New York um. Während seiner Laufbahn erzielt er mit Devisenspekulationen und Köpfchen Milliardengewinne für seinen Hedgefonds. 1992 gelingt ihm sein Meisterstück: Soros ahnt, dass die Bank of England das Britische Pfund Sterling abwerten muss. Im Vorfeld leiht sich Soros große Mengen der Währung und tauscht sie gegen andere Währungen ein. Nach dem Schwarzen Mittwoch am 16.09.1992 kann Soros seine Kredite deutlich günstiger zurückzahlen und damit rund eine Milliarde Dollar verdienen.

Seine spekulativen Global-Macro-Strategien bringen ihm nicht nur Applaus: Die Aktion mit der britischen Währung macht ihn unbeliebt und einige lasten ihm allein den Kurssturz an. 1997 wirft man ihm vor, sein Quantum-Fonds habe die malaysische Währung einbrechen lassen und die Asienkrise angestoßen. 2006 wird Soros von einem französischen Gericht für eines seiner 1988 getätigten Spekulationsgeschäfte wegen Insiderhandels verurteilt. Damals hatte Soros Aktienpakete der Bank Société Générale ge- und wieder verkauft und damit gute Gewinne erzielt.

Auf der anderen Seite ist Soros ein Philanthrop, der mit Milliardenspenden gemeinnützige Initiativen unterstützt, um Transparenz und Menschenrechte zu unterstützen. In Osteuropa stößt sein Engagement für die Entstehung einer liberalen Demokratie seit 1979 und besonders sein Engagement in der Ukraine auf Widerstand. Soros kauft das ukrainische Softwareunternehmen Ciklum und erwirbt Anteile der ukrainischen Fondsgesellschaft Dragon Capital. Russland wirft ihm eine russlandfeindliche Einstellung vor.

Soros Fund Management (verwaltet das Geld der Soros-Familie) setzt aktuell auf Aktien der LPL Financial Holdings, Ally Financial Inc., Focus Financial Partners Inc. sowie auf MGM Growth Properties LLC. Im Fokus stehen also der amerikanische Finanz- und Immobilienmarkt.

„Queen Cathie“

Cathie Wood hat sich in den letzten Jahren einen Ruf als exzellente Stock-Pickerin erarbeitet. Wood ist Gründerin und CEO ihrer Vermögensverwaltungsgesellschaft ARK Investment Management LLC. Der ARK-Innovation Fonds investiert primär in disruptive Technologien, das heißt in Innovationen, die bisher erfolgreiche und gängige technische Systeme überholen und ablösen. Cathie Wood ist kein Neuling auf dem Finanzparkett. Die 1955 in Los Angeles geborene Ökonomin schließt 1981 ihr Wirtschaftsstudium ab und tritt ihre erste Stelle bei Capital Group Companies an. Während ihrer späteren Tätigkeit für AllianceBernstein gerät Wood 2012 während der Finanzkrise unter Druck. Sie hat die Idee, aktiv gemanagte ETF-Portfolios auf Unternehmen mit disruptiver Technologie zu fokussieren, doch die Idee wird als zu riskant abgelehnt. Wood macht sich daraufhin selbstständig und gründet ihre Fondsgesellschaft. Ihr Fonds wird aktiv gemanagt und ist dennoch nur über die Börse handelbar und nicht über die Fondsgesellschaft, was eigentlich einem ETF, also passiven Fonds entspricht. Cathie Wood wird eine risikoreiche Investmentstrategie nachgesagt, mit der sie jedoch große Erfolge feiert: Ihr ARK-Innovation Fonds konnte insbesondere im Jahr 2020 eine starke Aufwärtskurve verzeichnen. Vor allem ihre Aussage über Elektrobauer Tesla hallt im Gedächtnis nach. 2019 erklärt Wood, dass das Unternehmen bis 2023 um das zwanzig- bis dreißigfache zulegen würde. Noch heute hält sie Tesla für unterbewertet.

In den letzten Monaten haben vielversprechende Technologiewerte Einbußen hinnehmen müssen. Für Cathie Wood scheint das jedoch kein Hindernis zu sein, sondern vielmehr attraktive Schnäppchen zu bedeuten. Sie kaufte jüngst Aktien des Streaming-Dienstes Roku und des Geodatenunternehmens Matterport. Die Roku-Aktie war zuletzt um 80 Prozent eingebrochen, wie Yahoo!finance berichtet. Probleme mit den Lieferketten und stagnierende Streaming-Stunden ließen das Unternehmen straucheln. Dem Streaming-Dienstleister wird dennoch ein großes Wachstumspotenzial nachgesagt. Matterport bedient einen noch jungen Markt für virtuelle Räume sowie Hardware (Kameras). Beiden Aktien wird in der nächsten Zeit eine hohe Volatilität vorausgesagt. Cathie Woods Anhänger sollten risikotolerant sein und langfristig investieren wollen. Ihr ARK-Innovation Fonds ist in Deutschland wegen abweichender Bestimmungen nicht handelbar.

Fonds im Sinne der Vorbilder

Einen ausgewogenen Mischfonds finden Anleger im ACATIS GANÉ VALUE EVENT FONDS (ISIN: DE000A0X7541). Das Fondsvermögen des thesaurierenden Fonds wird weltweit in Wertpapiere, Geldmarktinstrumente, Bankguthaben, Investmentanteile und Derivate investiert. Um das Anlageziel – einen langfristigen Wertzuwachs bei niedrigeren Schwankungen als auf dem Aktienmarkt – zu erreichen, kombiniert das Fondsmanagement zwei Anlagestrategien: das Value-Investing und die Event-Orientierung. Beim Value-Investing werden unterbewertete Unternehmen gesucht, die Event-Orientierung soll Marktpreisschwankungen ausgleichen, indem Anlageentscheidungen von positiven Ereignissen abhängig gemacht werden. Darüber hinaus sollen Zahlungsströme möglichst planbar sein dank stabiler Zinspapiere und Gewinner-Aktien. Der ACATIS GANÉ Fonds investiert in diverse Branchen, darunter Finanzen, Informationstechnologie und zyklische Investitionsgüter. Berkshire Hathaway ist aktuell der Top-Titel im Portfolio des sparplanfähigen Fonds. Es folgen Apple und Microsoft.

Wertentwicklung im Vergleich zur Peergroup (Mischfonds ausgewogen Welt, Fünf-Jahresvergleich)

Der Fidelity Funds - Global Financial Services (ISIN: LU0114722498) hat sich auf den globalen Finanzmarkt spezialisiert und bereits zwei Euro-Funds-Awards gewonnen. Ziel des Fondsmanagements ist ein langfristiger Kapitalzuwachs bei voraussichtlich niedrigem Ertragsniveau. Mindestens 70 Prozent des sparplan- und VL-fähigen Fonds werden in Aktien weltweit vornehmlich aus dem Finanzdienstleistungssektor angelegt. Der ausschüttende Fonds investiert primär in den USA. Zu den Top-Titeln gehören JP Morgan Chase & Co., Berkshire Hathaway sowie die Bank of America Corp.

Wertentwicklung im Vergleich zur Peergroup (Aktienfonds Finanz-Dienstleistungen Welt, Fünf-Jahresvergleich)

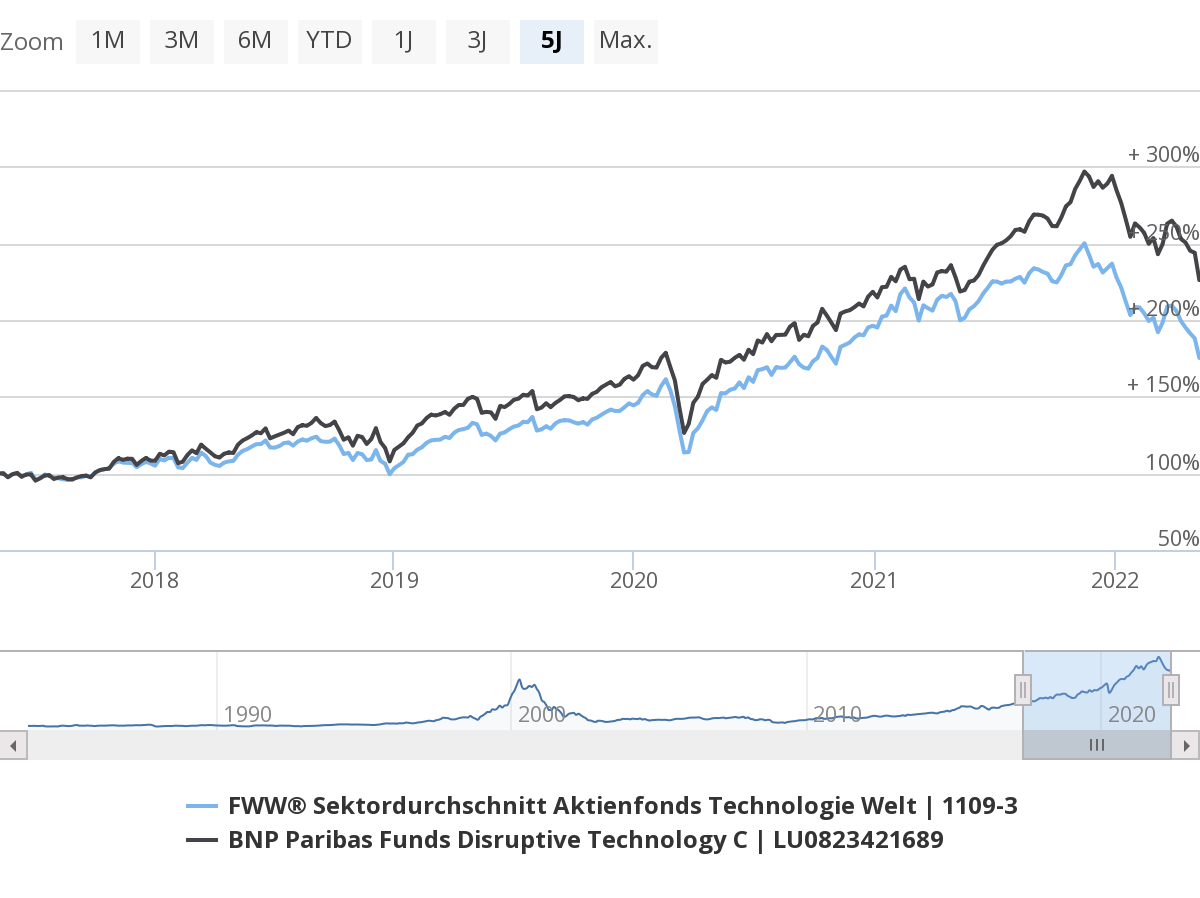

Technologie-Anleger sollten einen Blick auf den Aktienfonds BNP Paribas Funds Disruptive Technology (ISIN: LU0823421689) werfen. Der thesaurierende Fonds investiert weltweit in Aktien von innovativen Technologiefirmen. Anlageziel des sparplanfähigen Fonds ist ein mittelfristiger Wertzuwachs. Das Portfolio hat indes Titel gelistet, die weniger risikofreudig als Cathie Woods Investments sind. Unter den am stärksten gewichteten Titeln befinden sich Klassiker wie Apple, Microsoft und Alphabet.

Wertentwicklung im Vergleich zur Peergroup (Aktienfonds Technologie Welt, Fünf-Jahresvergleich)

Tipp: Kunden von FondsDiscount.de sparen sich bei diesen und weiteren Investmentfonds den branchenüblichen Ausgabeaufschlag.

;) Foto: © / Dima Photo / 123RF

Foto: © / Dima Photo / 123RF