Das vergangene Jahr war aufgrund der erheblichen Marktschwankungen für sämtliche Fondsmanager ein sehr herausforderndes Jahr. Schnelle Reaktion und Weitsichtigkeit waren beim aktiv gemangten Investmentansatz besonders gefragt. Diese „Aktivität“ hat sich offenbar ausgezahlt. Laut einer Studie konnten aktiv gemanagte Fonds vermehrt den Vergleichsindex schlagen und somit im Durchschnitt das Jahr 2020 gegenüber der Benchmark erfolgreicher abschließen als ein Jahr zuvor.

Aktive Manager können bei Performance zulegen

Das Berliner Analysehaus Scope wollte herausfinden, wie sich aktiv gemanagte Fonds im Jahr 2020 gegenüber dem jeweiligen Vergleichsindex geschlagen haben und hatte dazu rund 2.100 Aktienfonds untersucht. Das Ergebnis: Die Outperformance Ratio (Anteil der aktiv gemanagten Fonds einer Peergroup, der die Performance des Vergleichsindex übertreffen konnte) lag bei 46 Prozent und demnach sechs Prozentpunkte höher als im Jahr 2019. Von den betrachteten acht Aktienfonds-Peergroups konnten sich sechs verbessern: „Ein wichtiger Grund für die gestiegene Outperformance-Ratio im Jahr 2020 ist, dass zahlreiche aktiv gemanagte Aktienfonds in Wachstumstiteln über- und in Value-Titeln untergewichtet waren und damit von der Marktentwicklung profitierten“, so die Ratingagentur. So habe der MSCI World eine Wertentwicklung von rund sechs Prozent erzielen können, der MSCI World Growth mit 22,8 Prozent jedoch wesentlich besser abgeschnitten. Der MSCI World Value lag demnach deutlich im Minusbereich.

Outperformance: Aktienfonds mit Europafokus liegen vorn

Die Peergroup Aktien Europa war laut Scope im Jahr 2020 gegenüber dem Vergleichsindex am erfolgreichsten. „Während 2019 nur knapp 36 Prozent der aktiv gemanagten Fonds den MSCI Europe übertreffen konnten, waren es 2020 mehr als 60 Prozent“, heißt es dazu. Einen Grund sieht Scope in der schlechten Performance britischer Aktien – zahlreiche aktive Europa-Aktienfonds seien 2020 im Gegensatz zu dem jeweiligen Vergleichsindex in britischen Aktien deutlich untergewichtet gewesen. Zudem seien viele Fonds in überdurchschnittlich performenden Sektoren wie beispielsweise Technologie übergewichtet und in schwächer performenden Sektoren wie Energie und Finanzen untergewichtet gewesen. Der deutlichste Sprung sei laut dem Analysehaus der mit 800 aktiv gemanagten Fonds größten Peergroup Aktien Welt gelungen. Diese habe die Outperformance Ratio von 25 Prozent (2019) auf 45 Prozent (2020) steigern können.

Lloyd Fonds AG mit starken Europa-Aktienfonds

Der Hamburger Asset Manager Lloyd Fonds hat vor knapp zwei Jahren zwei Aktienfonds mit Europafokus an den Start gebracht. Diese haben jeweils einen unterschiedlichen Schwerpunkt, konnten aber beide das vergangene Jahr erfolgreich abschließen.

Lloyd Fonds - European Hidden Champions R (ISIN: DE000A2PB598)

Fondsmanager Maximilian Thaler setzt auf Aktien kleinerer und mittlerer Unternehmen (Small/Mid Caps) vor allem in Deutschland und in den skandinavischen Staaten. Diese sollen einen möglichst hohen Innovationsgrad und eine solide Bilanz vorweisen können. Die Unternehmen verfügen im Schnitt über eine Eigenkapitalquote von knapp 49 Prozent. Thaler stellt ein konzentriertes Portfolio aus 40 bis 50 Titel zusammen. Davon sind rund 85 Prozent nicht im Index vertreten. Zu den Schwergewichten im Portfolio zählen aktuell Asetek, ein dänisches Unternehmen für Flüssigkeitskühlungslösungen für Computersysteme, der in Stockholm ansässige Gaming-Spezialist Enad Global 7 sowie der deutsche Biokraftstoff-Hersteller Verbio.

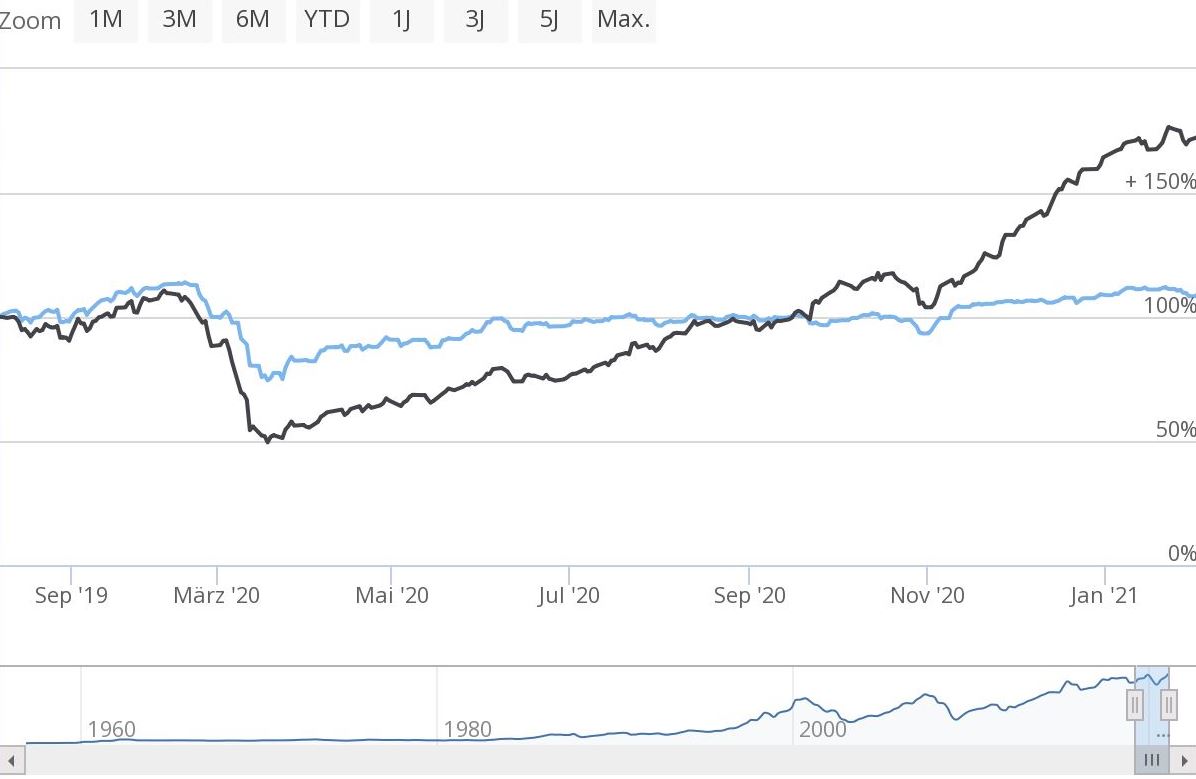

Wertentwicklung im Vergleich zur Peergroup (Aktienfonds Small & Mid Caps Europa, seit Auflage 01.04.2019)

Lloyd Fonds - European Quality & Growth R (ISIN: DE000A2PB6C6)

Portfoliomanager Christian Reindl investiert in Unternehmen mit einer Marktkapitalisierung ab fünf Milliarden Euro. Im Fokus stehen Unternehmen mit höherem Gewinnwachstumspotenzial als der Gesamtmarkt. Der Schwerpunkt der Investitionen basiert auf strukturellen Wachstumswerten. Der regionale Fokus des im April 2019 aufgelegten Fonds liegt auf Deutschland und Skandinavien, insbesondere Schweden. Reindl setzt in erster Linie auf Sektoren wie Technologie, Industrie und Gesundheit. Top-Holdings sind Asetek, das norwegische Unternehmen Mercell (Anbieter von Ausschreibungsangeboten) sowie Scout Gaming, ein in Schweden ansässiger Anbieter für Sportwetten.

Wertentwicklung im Vergleich zur Peergroup (Aktienfonds All Caps Europa, seit Auflage 01.04.2019)

Tipp: Kunden von FondsDISCOUNT.de können sparen. Sie erhalten diese Aktienfonds mit Europafokus ohne den branchenüblichen Ausgabeaufschlag.

;) Foto: © / deniskot / 123RF

Foto: © / deniskot / 123RF