FONDSDISCOUNT.de: Herr Brosey, für den Lloyd Fonds - Green Dividend World (ISIN: DE000A2PMXF8) haben Sie eine Partnerschaft mit der Umweltorganisation WWF knüpfen können. Können Sie uns sagen, wie es dazu gekommen ist?

Axel Brosey: Ja gerne, wir wollten von Anfang an ein seriöses nachhaltiges Fonds-Konzept, das durch seine Anlagen Wirkung erzielen kann, in die Welt setzen. Deswegen haben wir uns vor Fondsauflage mit dem WWF Deutschland „Umweltprofis“ ins Boot geholt. Im ersten Schritt stand uns im Zuge der Fondskonzeptionierung Matthias Kopp, Leiter Nachhaltige Finanzen WWF Deutschland, als Berater zur Seite. Wir stellten schnell fest, dass wir gerade in Bezug auf die Transformation/Transition von Unternehmen die gleiche Philosophie haben und verständigten uns dann auf eine längerfristige Kooperation.

Die Nachhaltigkeitsziele der Vereinten Nationen (SDGs) stehen beim Green Dividend World im Fokus. Wie werden diese Innerhalb des Anlageprozesses integriert? Wie viele Unternehmen umfasst das Anlageuniversum?

Kern unserer Nachhaltigkeitsanalyse für jedes Unternehmen ist die proprietäre Ermittlung eines zukunftsgerichteten SDG-Scores, um die Wirkungsintensität des Geschäftsmodells der Zielunternehmen zu bestimmen. Dabei werden positive Beiträge des Unternehmens gegen Kontroversen, die eine negative Wirkung haben, abgewogen. Im Ergebnis muss sich eine positive Nettowirkung des Unternehmens auf eines oder mehrere der 30 von uns identifizierten SDG-Unterziele zeigen, wobei die Logik der EU-Taxonomie (nachhaltige Investition und Do-no-significant-harm-Prinzip) den Orientierungsrahmen zur Einstufung der wirtschaftlichen Aktivität und möglicher Kontroversen liefert. Dabei gilt grundsätzlich, je ambitionierter die Zielsetzung und je schneller die Zielerreichung sind, umso höher ist die Wertung. Die investierbaren Unternehmen, die im Fonds mit Blick auf die SDGs Berücksichtigung finden, lassen sich nach drei möglichen Handlungsfeldern klassifizieren:

Kern unserer Nachhaltigkeitsanalyse für jedes Unternehmen ist die proprietäre Ermittlung eines zukunftsgerichteten SDG-Scores, um die Wirkungsintensität des Geschäftsmodells der Zielunternehmen zu bestimmen. Dabei werden positive Beiträge des Unternehmens gegen Kontroversen, die eine negative Wirkung haben, abgewogen. Im Ergebnis muss sich eine positive Nettowirkung des Unternehmens auf eines oder mehrere der 30 von uns identifizierten SDG-Unterziele zeigen, wobei die Logik der EU-Taxonomie (nachhaltige Investition und Do-no-significant-harm-Prinzip) den Orientierungsrahmen zur Einstufung der wirtschaftlichen Aktivität und möglicher Kontroversen liefert. Dabei gilt grundsätzlich, je ambitionierter die Zielsetzung und je schneller die Zielerreichung sind, umso höher ist die Wertung. Die investierbaren Unternehmen, die im Fonds mit Blick auf die SDGs Berücksichtigung finden, lassen sich nach drei möglichen Handlungsfeldern klassifizieren:

(1) Pure Play (Reines Geschäftsmodell)

(2) Enabling (Ermöglichung)

(3) Transition (Wandel / Transformation)

Im ersten Handlungsfeld, Pure Play, werden Unternehmen berücksichtigt, deren originäres Geschäftsmodell schon überwiegend ökologisch nachhaltig ist. Hierzu zählen beispielsweise Unternehmen, die über ihre Produkt- oder Dienstleistungspalette in starkem Maße zur Erreichung (mindestens) eines der SDG-Unterziele beitragen. Im zweiten Handlungsfeld bewegen sich Unternehmen, die mit ihren Produkten oder Produktionsverfahren anderen Unternehmen oder Konsumenten dazu verhelfen, einen positiven Beitrag zu den SDG-Unterzielen zu leisten. Im dritten Handlungsfeld, Transition, bewegen sich Unternehmen, welche zunächst nicht als rein nachhaltig eingestuft würden, jedoch einen Wandel zu einer SDG-Konformität anstreben. Das Geschäftsmodell soll dahingehend verändert bzw. verbessert werden, dass eine positive, angemessene Nettowirkung erreicht wird. Alle potenziellen Aktieninvestments für den Fonds durchlaufen diesen Analyseprozess, der im Sinne eines integrierten Investmentansatzes fester Bestandteil der aktiven fundamentalen Titelselektion des Fonds ist. Das Anlageuniversum umfasst rund 5.000 Titel; nach einer ersten, erfahrungsbasierten Einschätzung kommen aber deutlich weniger ernsthaft in Betracht.

Unter welchen Parametern gelangen Titel schließlich ins Portfolio? Wie viele Werte halten Sie generell?

Wir machen bei all unseren Investments eine sehr detaillierte Fundamental- und Nachhaltigkeitsanalyse. Unser Fonds nutzt einen integrierten Selektionsprozess, der eine dreifache Zielsetzung verfolgt. Erstens erfolgt die Ermittlung des positiven Beitrages für die Erreichung der SDGs-Umweltziele. Zweitens nehmen wir auf dem Wege der klassischen Fundamentalanalyse die Bewertung des Chancen-/Risiko-Verhältnisses eines Unternehmens vor. In einem dritten Schritt prüfen wir die Dividendenqualität und -potential. Fallen alle drei Prüfschritte positiv aus, kommt das entsprechende Unternehmen für unseren Fonds in Betracht. Wir managen einen konzentrierten Ansatz mit rund 40 bis 50 Aktien.

Welche Vorteile sehen Sie in einer Dividendenstrategie?

Gut gemanagte Dividendenstrategien bieten gleich mehrere Vorteile. Erstens, eine attraktive Ausschüttung, die in unserem Fall zweimal im Jahr für die Anleger kommt. Laufende Cashflows sind für Anleger insbesondere in einem Umfeld historisch niedriger bzw. oftmals negativer Zinsen sehr attraktiv. Zweitens weisen Dividendenstrategien oftmals ein geringeres Risikoprofil aus. Sie sind in der Regel eine Risikostufe niedriger klassifiziert (SRI Risikoklasse 4) als „Standard-Aktienfonds“. Drittens weisen gut gemanagte Dividendenstrategien häufig eine stetige und solide Performance aus und können somit für Anleger beides sein: eine attraktive Beimischung oder Kerninvestment.

Kurz zu Ihrer Person: Sie selbst waren vorher erfolgreich als Portfoliomanager bei Union Investment tätig. Warum sind Sie zur Lloyd Fonds AG gewechselt – einer Gesellschaft, welche sich im Umbruch befand?

Nach über 14 Jahren als Fondsmanager bei Union Investment, suchte ich eine neue Herausforderung mit stärkerem „Purpose“ und wechselte im Herbst 2019 zur gerade neu formierten Lloyd Fonds AG, wo ich die Chance bekam, ein Produkt nach meinen eigenen Vorstellungen aufzubauen und zu managen. Für mich kam kein „me too“-Produkt in Frage, sondern es sollte ein neues und innovatives Produkt sein, das durch seine dreifache Zielsetzung, nämlich attraktive Performance, eine überdurchschnittliche Dividende und zukunftsgerichtete Nachhaltigkeit einen Mehrwert für Anleger und Umwelt schaffen kann.

Im Dezember wird der Fonds zwei Jahre im Vertrieb sein. Welches Resümee können Sie ziehen? Haben Sie bisher alles richtig gemacht?

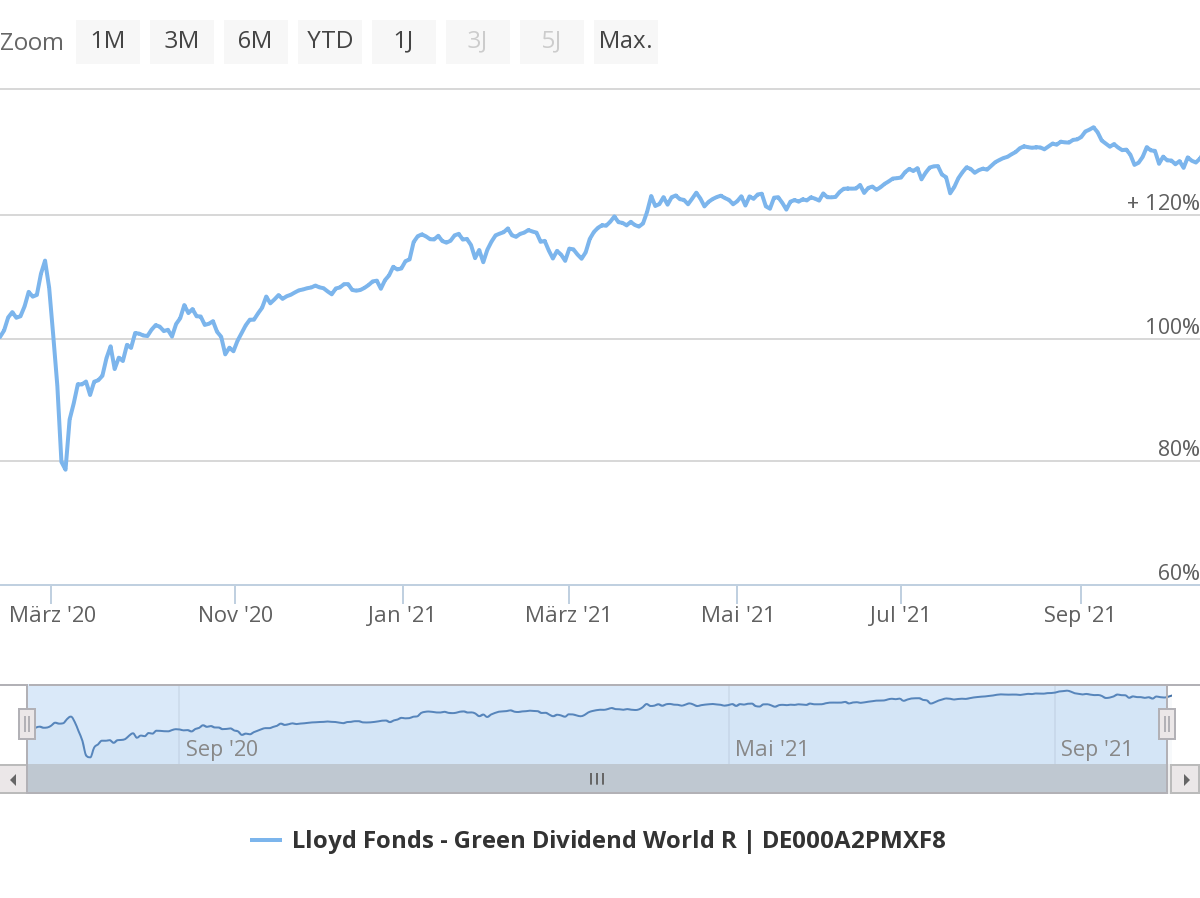

Das Resümee insgesamt ist sehr positiv. Wir haben ein großartiges, neues Konzept an den Markt gebracht und das Fondsvolumen seit Auflage, wenn auch von niedriger Basis, mehr als verzehnfacht. Um das vorwegzunehmen, natürlich haben wir nicht alles richtig gemacht. Jeder macht Fehler, selbstverständlich auch wir. Wir haben eine ausgeprägte Fehlerkultur, Fehler erkennen und aus diesen lernen, ist enorm wichtig. Aber zurück zum Resümee. Nach knapp zwei Jahren gehört der Fonds zu den besten ein Prozent seiner Vergleichsgruppe globaler Dividenden Fonds europaweit (Stand Ende September 2021). Zudem ist der Fonds in diversen Nachhaltigkeits-Rankings sehr hoch eingestuft und nach unserem Wissen der einzige Dividendenfonds, der als Impact Fonds (Artikel 9 der EU-Offenlegungsverordnung) klassifiziert ist. Was will man mehr.

Herr Brosey, wir danken Ihnen für die Einblicke.

Wertentwicklung seit Auflage (Dezember 2019)

Investmentfonds unterliegen Kursschwankungen. Damit sind Kursverluste bis hin zum Totalverlust des eingesetzten Kapitals möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Allein verbindliche Grundlage des Kaufs eines Investmentfonds sind die derzeit gültigen Verkaufsunterlagen („Wesentliche Anlegerinformationen“, Verkaufsprospekt sowie Jahres- und Halbjahresberichte, soweit veröffentlicht). Diese Unterlagen, die in englischer und/oder deutscher Sprache vorliegen, erhalten Sie unter https://aktiv.mehr.wert.lloydfonds.de/l/774843/2020-04-24/5lvdll oder direkt beim Emittenten. Dieser Text dient ausschließlich Informationszwecken und stellt kein Angebot, keine Aufforderung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Tipp: Kunden von FondsDISCOUNT.de erhalten diesen Impactfonds ohne den branchenüblichen Ausgabeaufschlag.